【年金の基礎知識】人生100年時代にどう年金を増やすか?年金平均額と制度理解の重要性

文/横山 晴美

老後に受け取る年金は、従業員の高齢期生活を守る大切な資金です。しかし、年金制度の重要性は理解していても、現役時代には働き方と将来の受け取れる年金との関係がわからない従業員も多いのではないでしょうか。とくに自身で年金に加入していない人は、受け取れる年金について理解が浅いかもしれません。近年、社会保険の加入要件緩和に伴い、加入者が増えていることから、企業は従業員に対する制度の周知が必要です。企業として前向きな活用を提案するためにも、改めて年金制度の基本知識を確認しておきましょう。

目次[非表示]

年金制度の概要

年金制度の詳細を周知するには、まず企業側がしっかり理解しておく必要があります。まずは、年金制度について、その概要や構造について確認しておきましょう。

年金制度とは

公的な年金制度において、土台となるのが国民年金です。国民年金は日本国内に住所を有する20歳以上60歳未満のすべての人が加入するもので、基礎年金とも呼ばれます。原則65歳から受給でき、受給後は所定の基礎年金額を生涯受ける仕組みです。国民年金を満額で受給した場合、金額は約6.5万円です。(2021年度の金額)

さらに会社員が勤務先で加入できる厚生年金もあります。これは、老齢基礎年金に上乗せする形の年金で、原則として65歳になったときに受給でき、現役時代の給与や勤務期間に応じて受給額が決定します。

なお、以前は公務員が加入する共済年金がありましたが、2015年に厚生年金と一元化されました。厚生年金のさらなる上乗せ年金として、厚生年金基金などの企業年金やiDeCo(個人型確定拠出年金)もありますが、加入の有無は個々人の行動によって異なります。

年金制度は「世代間扶養」といい、現役世代が保険料を納付し、リタイア世代を支える仕組みです。少子高齢化が進んでいるため現役世代の負担が重くなっているものの、納付保険料の積み立てや運用によって制度を存続させています。

なお、厚生労働省の「令和元年度厚生年金保険・国民年金事業の概況」によると、厚生年金の平均受給額は、2019年度末時点で14 万6千円(月額)です。

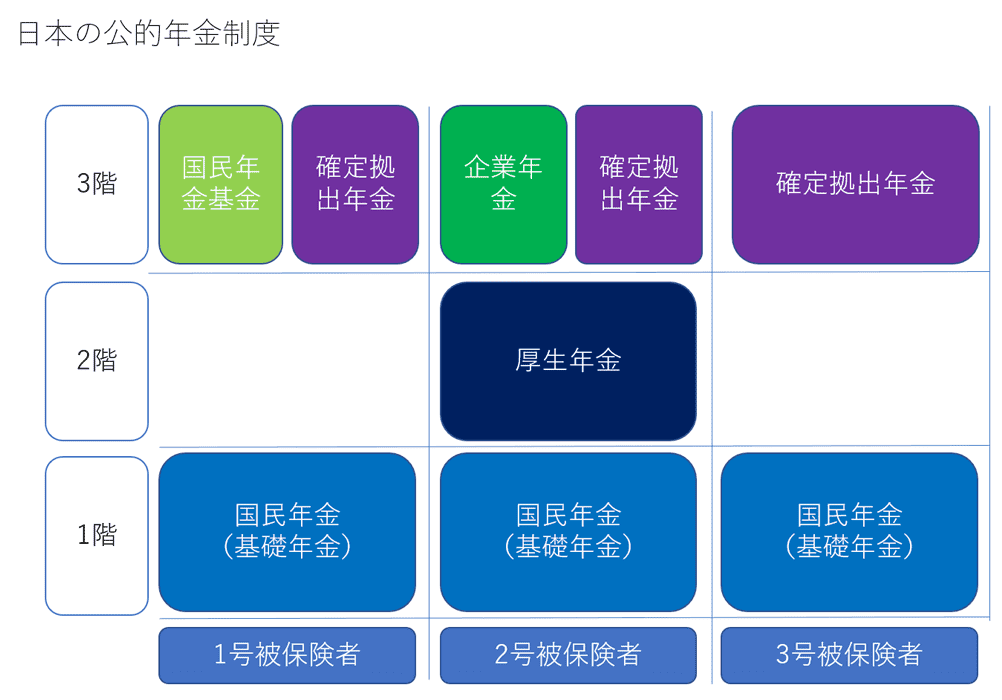

年金制度の構造

給与所得者は土台となる国民年金に加え、会社員として加入する厚生年金の両方を受給できます。年金制度を階層に見立て、土台である国民年金を「1階」、厚生年金を「2階」などとも呼びます。

年金制度の図表

年金制度の図表

出典:図表3-1-1 公的年金制度の仕組み|厚生労働省を参考に著者作成

1階部分の「国民年金(基礎年金)」は20歳以上の学生、自営業、個人事業主などが加入します。2階部分の「厚生年金」は会社員、公務員などが加入するもので、厚生年金に加入していれば自然と国民年金にも加入します。土台である国民年金に加入せずに厚生年金のみに加入するようなことは制度上できません。3階部分は希望者や該当者のみです。

年金制度における3つの被保険者区分

年金の加入者を「被保険者」といい、働き方や職業等により3つの区分があります。被保険者区分について詳しく解説します。

1:第1号被保険者

土台である「国民年金」の加入者です。20歳以上の学生、自営業、企業に属さない個人事業主、社会保険に加入していないフリーターなどが該当します。また、自営業者に扶養されている配偶者も第1号被保険者です。

2:第2号被保険者

2階部分の「厚生年金」加入者です。主に会社員や公務員が被保険者です。ここでいう会社員とは正社員のみだけでなく、企業の社会保険に加入している従業員すべてを指します。

3:第3号被保険者

2号被保険者に扶養されている配偶者です。配偶者の扶養の範囲内で働く主婦・主夫もこちらに該当します。

制度において特徴的なのは、第3号被保険者です。第3号被保険者は自身で保険料を負担する義務はありませんが、年金に加入しています。誤解されやすいのが、加入している年金が「国民年金」となることです。第2号被保険者である配偶者が厚生年金に加入していたとしても、第3号被保険者は、厚生年金に加入しているわけではありません。

つまり第3号被保険者である専業主婦(夫)等は保険料負担のない国民年金加入者だと考えればいいでしょう。そのため第3号被保険者自身の年金は、国民年金加入者が受給できる「基礎年金」のみです。基礎年金額については後述します。

【コラム】被保険者区分に左右されない年金の増やし方 第3号被保険者である場合、従来は、配偶者の厚生年金に頼るしか選択肢がありませんでした。しかし2017年から第3号被保険者もiDeCoに加入できるようになりました。小さい子どもがいたり、介護の負担があったりして働けない第3号被保険者が主体的に老後資金を作っていく手段として注目を集めています。 公的年金に限った場合、中高年になってからもらえる額を増やすには、受給開始年齢を70歳や75歳まで繰り下げて割増しで年金をもらうか、相当頑張って年収を増やして現役時代に保険料を多く払うかがメインの対策になります。しかし、NISA活用など資産運用による老後資産形成なら、さまざまな働き方をしている中高年が自分で投資規模や期間を考えて無理なく始められます。 人生100年時代といわれる今、高齢者とされる65歳以上の生存期間が長くなります。老後資金を貯めていくことも重要ですが、社会保険の加入期間を長くすることや運用なども考慮したうえで、広い視点でマネープランを構築していきたいものです。 |

働き方によって異なる年金受給額の平均的目安

働き方によって年金受給額が変わります。ケースごとに異なる年金受給額の目安を見てみましょう。どちらも40年間就業した場合の年金受給額です。

ケース1:厚生年金加入者と専業主婦(夫)の配偶者世帯

夫婦のうち一方が厚生年金に加入しており、もう一方は専業主婦(夫)、もしくは扶養範囲内で働いていたケースです。日本年金機構によると、このような世帯における標準的な年金受給額は次のとおりです。

年金受給額(月額):22万円

※片方の年収が平均530万円程度の場合

※日本年金機構「令和3年4月分からの年金額等について」より

ケース2:夫婦ともに厚生年金加入の共働き世帯

共働き世帯の場合はどうでしょう。こちらは夫婦ともに「ケース1」と同様の年収(530万円程度)を得ているとして紹介します。

年金受給額(月額):世帯額では32.3万円(※1人当たり16.1万円)

厚生年金における受給額は2003年4月以降、大きく「現役時代の平均年収×0.005481(※1)×加入年数」で計算できます。上記はこの計算式にて厚生年金の受給額を計算したものです。さらに国民年金額(※2)を合算しました。

※1 計算式に含まれる0.005481は年金受給額を計算する際に使用する数字として定められているものです。「1000分の7.125」から算出。なお、千円以下は切り捨て

※2 国民年金を満額で受給した金額、約6.5万円(2021年度の金額)

第3号被保険者の年金額

上記の「年金額」では世帯ごとの年金額を紹介しました。そのため第3号被保険者の年金額がわかりにくいかもしれません。既述したように、第3号被保険者は国民年金加入となるため、自身の年金受給額は月額約6.5万円です。

将来、厚生年金が受給できるかどうかは、自身が社会保険に加入したかで決まります。例えば第3号被保険者が、短期間でも就業して社会保険に加入すれば将来の年金に反映されます。

従業員に年金制度を周知して理解を促す重要性

年金制度は、従業員の生活に大きく関わるものです。しかし、現役時代にはそうした関係性が見えにくく、理解されにくい状況にあります。企業側が従業員に年金制度の周知・理解を促す重要性について考えてみましょう。

厚生年金への加入者が拡大

今後多くの企業で社会保険、つまり厚生年金に加入する層が拡大すると考えられます。というのも、近年、段階的に社会保険に加入要件が広がっているからです。当初、加入要件の拡大は従業員規模が「501人以上」の企業が対象でしたが、2022年10月からは「101人以上」の企業も対象となります。

社会保険の加入は将来の年金額を増やす効果がありますが、企業・従業員ともに保険料負担が生じます。効果と負担の双方があることを知るためにも、従業員一人ひとりが年金制度を理解する必要があるでしょう。

また、年金制度の理解は、人材の定着にもつながります。小規模企業のなかにもパートやアルバイトの従業員を安定して雇用したいと考える企業もあるでしょう。そのような場合は社会保険加入によって自社への帰属意識を高めることも有効な手法です。たとえ短期間でも将来の年金額に反映されることを周知し、社会保険の加入を促してみてはいかがでしょうか。

企業が取り組むべきこと

年金制度の理解に向けて、企業が果たすべき役割も大きくなっていくことが考えられます。すでに確定拠出年金法において、企業年金(企業型DC)を導入している企業は加入者等に対する投資教育を継続的に実施することが努力義務とされています。

自社における厚生年金(社会保険)加入者の増加が見込まれるなか、年金制度の周知を図ることは、新たに加入する従業員へのフォローとして重要度が高い項目です。社会保険に加入することで退職後の年金額が増えることを知れば、従業員は意欲的に、かつ安心して働けるようになるでしょう。

企業側としても、新たな施策を立案したり大きな費用をかけたりせずに、従業員の会社への信頼度を高めることができます。結果、雇用環境の改善にもつながり、社会の安定にも貢献する可能性があります。

まとめ : 年金制度を理解することは経営層・従業員双方のマネープラン構築に役立つ

人生100年時代、現役中から退職後のマネープランを描くことがとても大切です。しかし従業員は公的年金保険料が給与から天引きされているため実感がありません。また、配偶者の扶養の範囲内で働いている層も直接的な自己負担がないため、どうしても年金制度に馴染みにくいのが現状です。企業側が年金制度への理解を促すことで、従業員の老後生活に関わるマネープラン構築に寄与してはいかがでしょうか。

【プロフィール】 横山 晴美(よこやま・はるみ) ライフプラン応援事務所代表 AFP FP2級技能士 2013 年に FP として独立。一貫して個人の「家計」と向き合う。お金の不安を抱える人が主体的にライフプランを設計できるよう、住宅や保険などお金の知識を広く伝える情報サイトを立ち上げる。またライフプランの一環として教育制度や働き方関連法など広く知見を持つ。 |