経営層は必須な確定申告 会社員副業時の申告と簡単な申告法

文/横山 晴美

副業が認知されつつある昨今において、確定申告を行う人も増えているのではないでしょうか。副業をしていなくとも、住宅ローンを組んだ場合や満期保険金を受け取った場合など、大きなお金の動きが生じたときは確定申告が必要です。従業員自身が確定申告について学ぶことは大切ですが、企業としても従業員の疑問に対応できるように、確定申告の基本知識は備えておきたいものです。今回は、会社員でも確定申告が必要になるケースや、簡単に申告できるe-TAXについて紹介します。

目次[非表示]

- 1.確定申告とは

- 2.会社員でも確定申告が必要なケース

- 2.1.1:副業をしたケース

- 2.2.2:給与所得が2000万円超

- 2.3.3:年の途中で退職をした

- 2.4.4:その他の収入があった場合

- 2.5.5:控除等を受けたい

- 2.5.1.住宅借入金等特別控除(住宅ローン控除)

- 2.5.2.医療費控除

- 2.5.3.ふるさと納税の寄附先が6自治体以上

- 3.確定申告の基本的な手続き

- 3.1.ステップ1:確定申告書を用意

- 3.2.ステップ2:必要書類を用意

- 3.2.1.【確定申告の必要書類(抜粋)】

- 3.3.ステップ3:提出

- 3.3.1.【確定申告の提出方法】

- 4.確定申告が簡単にできるe-Taxとは

- 4.1.e-Taxとは

- 4.2.e-Taxで確定申告する場合の準備

- 4.2.1.マイナンバーカード方式

- 4.2.2.ID・パスワード方式

- 5.まとめ:会社員でも確定申告が必要となるケースは少なくない

確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間に生じた所得の金額と、それに対する所得税等の額を申告する手続きのことです。

確定申告は本来、一定以上の所得のある人はすべて行うべき手続きです。ただし、会社員の場合は、毎月の給与から源泉所得税として企業が代理で納税しています。1年間の所得を毎月の給与から推測して納税するため、実際には誤差が生じることもあります。源泉徴収では少し多めに納税されるケースが多いようですが、それらの過不足は年末調整で計算されます。そのため、原則として会社員の確定申告は必要ありません。

しかし、会社員でも確定申告の必要性が生じる場合、もしくは必要性はないが確定申告したほうが得になる場合があることをご存知でしょうか。具体的なケースを次章で紹介します。

会社員でも確定申告が必要なケース

会社員でも確定申告が必要になるケースは意外とあります。働き方や収入によって必要性が生じるケースを抜粋して紹介しましょう。

1:副業をしたケース

副業の年間所得が20万円を超えている場合は確定申告が必要です。本業の傍ら行うアルバイトやパート勤務といった労働者として働くケースだけでなく、フリーランスでの所得も含まれます。例えばインターネットを通じて自身で書いたイラストを販売した、ブログ運営による広告収入を得た、ハンドメイド品を販売し利益を得た、といった場合が挙げられます。

ここで指す「所得」とは副業で得た「収入」から必要経費を差し引いた額です。例えば自身で材料を購入し、アクセサリーを制作・販売したケースでは、次のように違いがあります。

|

なお、副業として不動産所得・事業所得・山林所得がある場合は、青色申告が可能です。青色申告は事前に届出をしたうえで、複式簿記等の要件を満たす必要がありますが、最高65万円の青色申告控除が受けられたり、必要経費として貸倒引当金を設定できたりするといったメリットがあります。

また、アルバイトやパートのような一般的な副業に当てはまらなくとも、2か所以上から給与の支払いを受けている場合、それぞれ年間の給与所得が20万円以上であれば原則として確定申告が必要です。例えば、いくつかの企業で会社役員をしているようなケースが考えられます。

2:給与所得が2000万円超

年間の給与収入が2,000万円を超える人は確定申告が必要です。給与収入2,000万円超の場合は、年末調整の対象外となっているためです。企業の源泉徴収のみで所得税を納税すると、予測された年間収入額で納税するため、実際よりも納税額が多く還付を受けられるケースが多いでしょう。もし、確定申告する場合に給与収入以外の収入があれば、それらも含めて申告します。

3:年の途中で退職をした

年の途中で退職し、その後、年内に再就職をしていない人は、年末に行われる年末調整を受けられないケースがほとんどでしょう。退職するまでは毎月の給料から源泉徴収されており、その後、年末調整が行われないと、所得税を払い過ぎてしまっている可能性があります。多くの人が確定申告をすることで還付を受け取れるでしょう。なお、退職後に再就職していれば再就職した企業で前職分も合わせた年末調整ができるため、原則として確定申告は不要です。

4:その他の収入があった場合

次のような収入があると、課税されるために確定申告が必要です。

|

不動産売却の利益は「譲渡所得」となり課税されます。また保険金は「一時所得」となります。ただし支払った保険料と特別控除(最高50万円)は差し引くことが可能です。

なお、一時所得となるのは保険料負担者と受取人が同一の場合です。保険料を負担していない者が受け取った保険金は贈与税が課されます。また、満期保険金を年金形式で受け取ったときは「雑所得」となり取り扱いが変わります。

5:控除等を受けたい

確定申告が必須ではないが、確定申告をすることで控除が受けられるケースがあります。例えば次のようなケースです。

住宅借入金等特別控除(住宅ローン控除)

所定の条件を満たしたマイホーム購入し、さらに要件を満たした住宅ローンを組んだ場合には、最長13年の所得税の還付を受けられます。これを住宅借入金等特別控除といいますが、初年度は確定申告が必要です。

医療費控除

世帯の医療費が10万円(所得200万円未満の人は所得の5%)を超えた場合、所得控除を受けることができます。なお、指定を受けた市販薬を年間で1万2000円以上購入した場合は超過分の所得控除が受けられます(セルフメディケーション税制)。医療費控除とセルフメディケーション税制は選択適用となります。

ふるさと納税の寄附先が6自治体以上

給与所得者の場合は、確定申告をしなくてもふるさと納税後の寄付金控除が受けられる「ワンストップ特例制度」もあります。しかし、1年間の寄付先が5自治体以内という要件がありますので、寄付先が6自治体以上なのであれば、寄附金控除を受けるには確定申告が必要です。

ふるさと納税のほか、都道府県共同募金会・日本赤十字社支部等、所定の団体や法人等へ寄付を行った場合も確定申告により寄付金控除を受けることが可能です。

確定申告の基本的な手続き

確定申告の基本的な手続きについて簡単に紹介します。

ステップ1:確定申告書を用意

確定申告書に収入に関する金額を記載します。単発の不動産売却や満期保険金の受け取りであれば、金額が分かる書類を準備します。継続的な不動産所得や事業所得を得ており、青色申告を行うのであれば青色申告決算書も必要です。

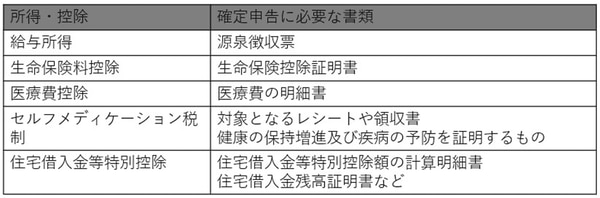

ステップ2:必要書類を用意

所得・確定申告の種類によって必要書類が異なります。代表的なケースを紹介します。

|

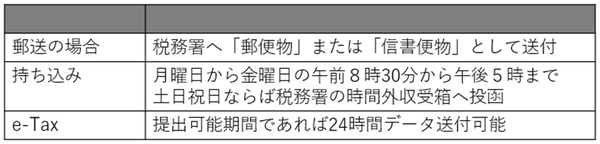

【確定申告の必要書類(抜粋)】

確定申告の必要書類(抜粋)

出典:筆者作成

ステップ3:提出

確定申告書と必要書類を持って、確定申告期間内に、税務署へ郵送・持ち込みします。

郵送の場合は「信書」に当たることから、税務署に送付する場合には、「郵便物(第一種郵便物)」または「信書便物」として送付します。バイク便やゆうパックは不可となるので注意します。

直接持ち込む場合は月曜日から金曜日の午前8時30分から午後5時までと時間に制限がかかります。ただし土日祝日も税務署の時間外収受箱へ申告書を投函して提出することも可能です。

一方で、e-Taxの場合、提出可能期間であれば24時間家からデータ送付可能です。パソコンはもちろん、マイナンバーカードと、ここ数年で発売されたiPhoneなど読み取り機能が元からついているスマートフォンがある場合は、かなり簡単に申告できるようになりました。

なお、確定申告の必要書類や提出方法は社会の変化やニーズに応じて変わることもありえます。余裕を持って確定申告に取り掛かるとともに、事前に最新情報を確認しておくと安心です。

【確定申告の提出方法】

確定申告の基本的な提出方法

出典:筆者作成

確定申告が簡単にできるe-Taxとは

確定申告の基本的な手順を紹介しましたが、自宅から手軽に手続きができるe-Tax(国税電子申告・納税システム)について、その概要を紹介します。

e-Taxとは

e-Taxとは、所得税等の申告を、インターネットを通じて行うことができる仕組みです。近年は確定申告のみならず、相続税・贈与税・事業者の消費税など多くの税について申告・各種手続きができるようになっています。所得税に関しては、控除のみならず白色・青色申告などでも利用できるため、個人事業主として副業している会社員も利用可能です。

e-Taxの台頭により、従来のように税務署へ必要書類を持ち込んだり郵送したりする手間をなくして確定申告が行えるようになりました。近年はマイナンバーカードを活用することで自動入力がなされるなど、さらに利便性が高まっています。

e-Taxで確定申告する場合の準備

国税庁ホームページのe-Tax「確定申告書等作成コーナー」を利用すると、自宅のパソコンやスマートフォンからでも確定申告が可能です。画面の案内に沿って入力することで、不慣れな人でも申告しやすいメリットがあります。e-Taxによる送信方式には、「マイナンバーカード方式」と「ID・パスワード方式」があり、それぞれの特徴は次のとおりです。

マイナンバーカード方式

マイナンバーカードを、マイナンバーカード読取対応のスマートフォン(またはICカードリーダライタ)で読み取ってe-Taxを行う方法です。マイナンバーカードを読み取る専用アプリをインストールして申告しますが、事前の届出も不要で提出期限ぎりぎりになったときに便利です。政府の運営する「マイナポータル」と連携することで、控除証明書などの情報もまとめて取得できます。

ID・パスワード方式

ID・パスワード方式の届出完了通知に記載されたe-Tax用のID・パスワードを利用してe-Taxを行う方法です。マイナンバーカードやマイナンバーカード読取対応のスマートフォン(またはICカードリーダライタ)不要で、手続きできます。ただし、ID・パスワード取得はマイナンバーカード及びICカードリーダライタが普及するまでの暫定的な対応とされています。今後も確定申告が必要であれば、マイナンバーカード方式にするのが望ましいでしょう。

まとめ:会社員でも確定申告が必要となるケースは少なくない

通常、会社員の場合、確定申告は不要です。それは給与が源泉徴収と年末調整によって所得税額が確定し、かつ納税も行っているからです。ただし、副業をしている場合は確定申告が必要になり、住宅購入や売却、保険金の受け取りなど所定の事項が発生することによって確定申告が必要となるケースがあります。また、必須ではなくても確定申告をすると節税になることも多いのです。源泉徴収と年末調整を行う企業側としても、従業員に確定申告が必要となるケースがあることを周知しておくといいでしょう。

【プロフィール】 横山 晴美(よこやま・はるみ) ライフプラン応援事務所代表 AFP FP2級技能士 2013 年に FP として独立。一貫して個人の「家計」と向き合う。お金の不安を抱える人が主体的にライフプランを設計できるよう、住宅や保険などお金の知識を広く伝える情報サイトを立ち上げる。またライフプランの一環として教育制度や働き方関連法など広く知見を持つ。 |

&res=1280x720&is_new_uid=true&_tcuid=202504061911364018&_tcsid=202504061911367124)