福利厚生にも使える!従業員向け法人保険についてFPが解説

文/横山 晴美 ライフプラン応援事務所代表 ファイナンシャルプランナー

法人保険(以下、法人保険における生命保険を法人保険と記す)には大きく分けて、経営者や役員向けのものと、従業員向けのものがあります。そのうち従業員向けの保険は、従業員に万が一のことがあった場合の弔慰金や死亡退職金、病気やケガをしたときの見舞金、自社独自の賃金補償として活用可能です。従業員への福利厚生や退職時の備えとして活用できる法人保険とはどのようなものなのでしょう。種類と経理処理についてファイナンシャルプランナーの筆者が詳しく解説します。

目次[非表示]

- 1.法人保険の種類

- 1.1.経営者や役員向け法人保険

- 1.2.従業員向け法人保険

- 2.従業員向け法人保険の活用と体制整備

- 2.1.主な従業員向けの法人保険

- 2.1.1.1:生命保険(定期)

- 2.1.2.2:養老保険

- 2.1.3.3:医療保険

- 2.2.従業員向け法人保険の体制整備

- 3.従業員向け法人保険導入時の経理処理のポイント

- 3.1.生命保険(定期)の経理処理

- 3.1.1.1:最高解約返戻率が50%以下の場合

- 3.1.2.2:最高解約返戻率50%超85%以下の場合

- 3.1.3.3:最高解約返戻率85%以上の場合

- 3.1.4.【生命保険 保険料の経理処理】

- 3.2.養老保険

- 3.2.1.【養老保険 保険料の経理処理】

- 3.3.法人保険 30万円以下の特例とは

- 3.3.1.1:解約返戻金がない、もしくはごくわずかである保険

- 3.3.2.2:最高解約返戻率が50%超70%以下である保険

- 4.従業員向け法人保険を活用する場合の注意点

- 5.まとめ :従業員向け法人保険のメリットを知って活用しよう

法人保険の種類

法人保険とは、法人を契約者とする保険の総称で、さまざまな目的の商品があります。まずは、法人保険の種類として、法人向けの生命・医療保険の概要を経営者・役員向けと従業員向けに分けて紹介します。なお、広義の法人保険には事業リスクに備える損害保険も含まれますが、ここでは人(経営者・役員・従業員)を対象とした生命・医療保険について解説します。

経営者や役員向け法人保険

経営者や役員向けの法人保険は、経営者や役員を被保険者とする保険で、解約返戻金が高額なタイプの定期保険が選ばれるケースが多く見られます。経営者や役員の退職時には一定の退職金が必要であり、経営者交代により一時的な資金不足や経営難に陥る可能性があるからです。

高額な解約返戻金は、退職金や経営者交代による事業リスクに備えることができます。また、後継者が事業承継を行う場合に、相続・贈与によって自社の株式や事業用資産を取得した際の相続税・贈与税の納税資金として活用することも可能です。

代表的な法人保険は解約返戻金が高額なタイプの生命保険・養老保険などがあります。

従業員向け法人保険

従業員向けの法人保険は、従業員を被保険者とした保険です。生命保険であれば、従業員に万が一のことがあった場合の弔慰金や死亡退職金として、医療保険であれば病気やケガをしたときに、公的保険に上乗せできる自社独自の賃金補償として活用可能です。特に生命保険における死亡保険金は、従業員だけでなくその家族を守ることにつながります。

それぞれに被保険者や活用目的が異なりますが、企業としては従業員向け法人保険を上手に活用することで、福利厚生に役立てられます。次章以降では、従業員向けの法人保険について詳しく見てみましょう。

従業員向け法人保険の活用と体制整備

従業員向け法人保険は、大別すると生命保険と医療保険の2種類があります。それぞれどのように活用できるのか紹介します。

主な従業員向けの法人保険

まずは、従業員向けの法人保険を3つ紹介します。

1:生命保険(定期)

生命保険は死亡時に死亡保険金を受け取ることができます。死亡保険金は弔慰金・死亡退職金などとして、遺族保障等に活用できます。

従業員向けの生命保険で代表的なのが、総合福祉団体定期保険です。契約者は法人、被保険者は従業員ですが、従業員に万が一のことがあった場合は企業の定める福利厚生規程(弔慰金・死亡退職金規程等)に基づき死亡保険金・高度障害保険金が支払われます。死亡保険金は遺族等(福利厚生規程による受取人)が、高度障害保険金については本人が受け取ることができます。

2:養老保険

養老保険も、代表的な従業員向け法人保険のひとつです。

養老保険とは、保険期間中に被保険者が死亡・高度障害状態になったときに死亡保険金が受け取れ、生存したまま保険期間満期を迎えたときには満期保険金が受け取れる保険です。満期を退職時に設定することで、満期保険金は退職金として活用できます。つまり死亡時にも生存して退職を迎えた場合にも、どちらのケースでも保険金を受け取ることが可能です。複数のケースで利用できるため、福利厚生として優秀な保険ですが、保障が手厚い分、保険料も高額になる傾向があります。

3:医療保険

従業員向けの医療保険は、病気やケガの場合に自社独自の見舞金や賃金補償に活用できます。公的給付金の更なる上乗せによって、充実した福利厚生を提供できます。

通常の医療保険のほか、「がん」「3大疾病(がん・急性心筋梗塞・脳卒中)」など特定の疾病に備える保険もあります。医療保険には終身型と定期型がありますが、終身型は保険料が高い傾向にあります。被保険者が多い従業員向けの場合、保険料が手ごろな定期型を活用するのが一般的です。

従業員向け法人保険の体制整備

保険金を従業員の福利厚生に役立てるためには、退職金規定・見舞金規定・福利厚生規定などをあらかじめ決めておくことが必要です。特に総合福祉団体定期保険の場合、複数の規定をまとめた規程に応じて保険金が支払われるため、それらの規定が不十分では保険に加入した意義が薄れてしまう懸念があります。

また、担当者は規程を理解し、請求事由や疑問が生じたときは即座に保険会社に連絡できるようにしておく必要があります。事が起こったときに、いち早く保障を従業員や遺族に保険金を届けることで、生活安定に寄与できるからです。そのような体制や備えがある事実は、それだけで従業員へ安心感を与えることができるでしょう。

従業員向け法人保険導入時の経理処理のポイント

保険料を損金算入できる場合もあるため、基本的な経理処理を理解しておくとよいでしょう。従業員向け法人保険における、保険料の経理処理を解説します。

生命保険(定期)の経理処理

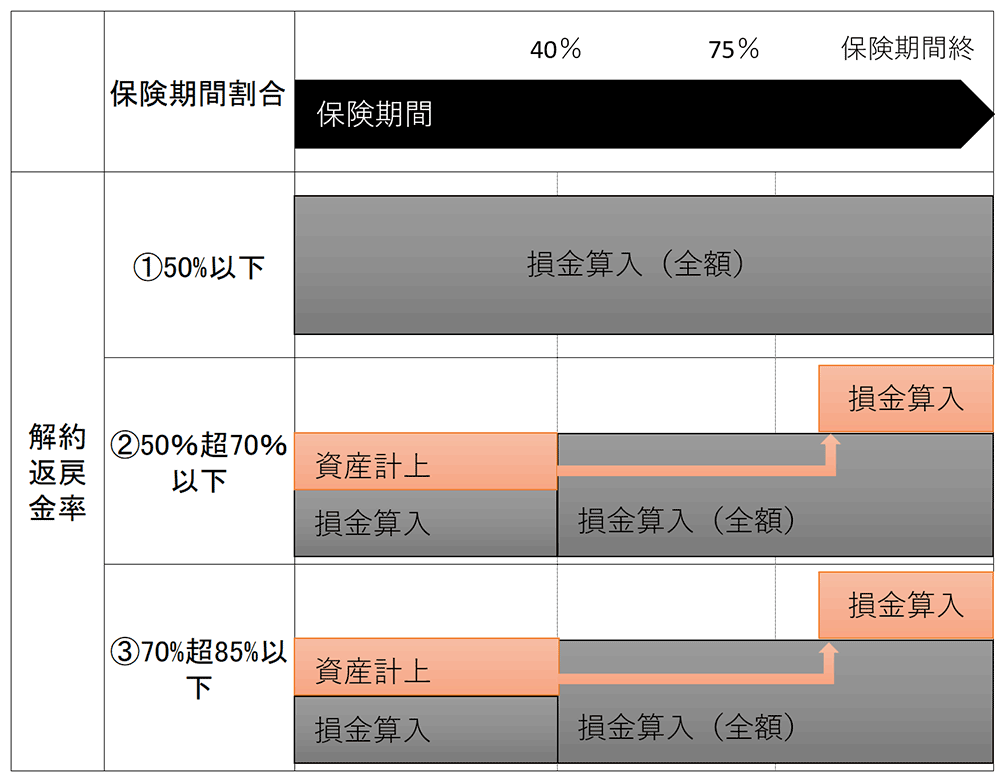

定期型の生命保険の経理処理は、最高解約返戻率によって変わります。ここでは3つの類型を紹介します。

1:最高解約返戻率が50%以下の場合

最もシンプルなものは最高解約返戻率が50%以下の保険で、該当すれば保険料の全額を損金算入可能です。

2:最高解約返戻率50%超85%以下の場合

最高解約返戻率が50%超、85%以下の場合、保険期間の開始の日から、当該保険期間の当初4割相当の期間を経過する日まで「40%もしくは60%(※)」を資産計上し、残額を損金算入します。

なお、資産計上した保険料は、保険期間の7.5割相当の期間経過後から、保険期間の終了の日まで取り崩し(損金算入)可能です。

※最高解約返戻率50%超70%以下の場合は「40%」、最高解約返戻率70%超85%以下の場合は「60%」となります。

3:最高解約返戻率85%以上の場合

85%以上となる場合、原則として最高解約返戻率となるまでの期間で、「(当年の解約返戻金相当額-前年の解約返戻金相当額)÷年換算保険料相当額」が70%を超える期間がある場合には、その超えることとなる期間までは所定額を資産計上します。

資産計上する額は、保険期間の開始の日から10年を経過する日までは「最高解約返戻率の90%」です。11年目以降は「当期支払保険料×最高解約返戻率の70%」を資産計上します。なお、解約返戻金が最高額に達した後は取り崩し(損金算入)することが可能です。

【生命保険 保険料の経理処理】

図表1:法人保険の生命保険 保険料の経理処理

図表1:法人保険の生命保険 保険料の経理処理

出典:国税庁のサイトをもとに筆者作成

また医療保険の経理処理は、全期払いの場合、定期型生命保険と同様です。終身保険で短期払いの場合は「年間保険料×保険料払込期間÷保険期間」で算出した金額を支払保険料として損金算入します。ただし、被保険者1人あたりの年間支払保険料の合計が30万円以下の場合は、全額を損金に計上可能です。30万円以下のケースについては後述します。

養老保険

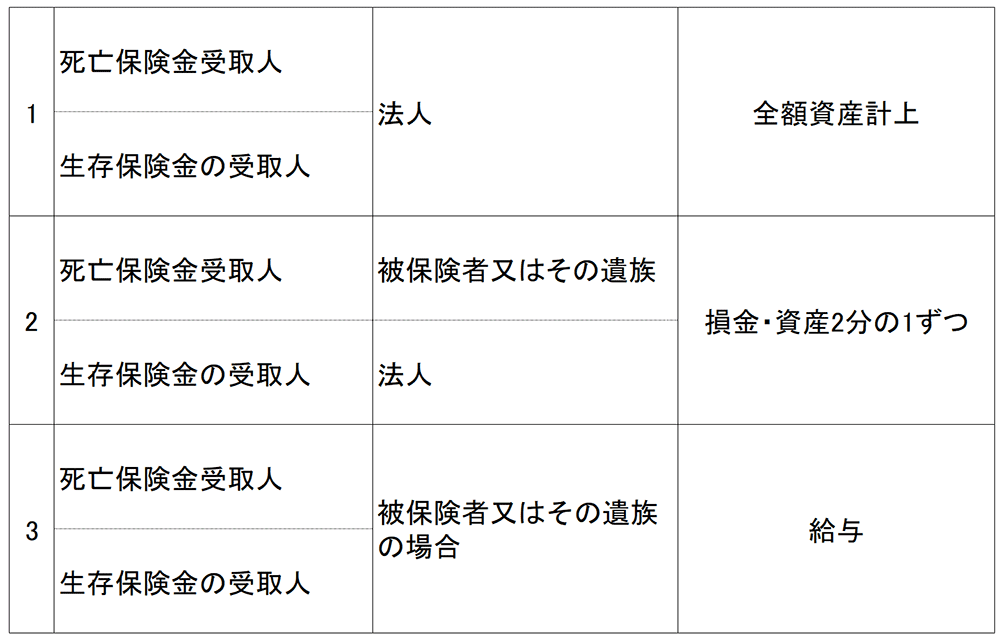

養老保険では、保険金を誰が受け取るかによって経理処理の方法が変わります。まず、死亡保険金・生存保険金の双方の受取人が法人の場、保険料は損金算入できず、全額資産に計上します。

次に、死亡保険金の受取人が被保険者(役員・従業員)の遺族で、生存保険金の受取人が法人のケースでは、50%ずつ資産計上と損金算入を行います。いわゆる「2分の1養老保険」と呼ばれるもので、支払った保険料の額のうち、2分の1に相当する金額は資産に計上し、残額は期間の経過に応じて損金の額に算入します。ただし、この場合、役員・従業員全員が加入していることが前提です。

最後に、死亡保険金及び生存保険金双方の受取人が被保険者(またその遺族)の場合は、全額損金算入が可能です。ただし、その場合の保険料は「給与」扱いです。

【養老保険 保険料の経理処理】

図表2:法人保険の養老保険 保険料の経理処理

図表2:法人保険の養老保険 保険料の経理処理

出典:国税庁のサイトをもとに筆者作成

法人保険 30万円以下の特例とは

法人契約で被保険者が従業員(その親族を含む)の定期保険及び第三分野保険(医療保険・がん保険等)については、保険料が30万円以下の場合、保険料を全額損金とできる特例があります。2019年6月に通達されたもので、対象となる保険は次の2つです。

1:解約返戻金がない、もしくはごくわずかである保険

・保険料の払込期間が保険期間より短いもの ・当該事業年度に支払った保険料の額が30万円以下であること ・2019年10月8日以降に契約した保険であること |

2:最高解約返戻率が50%超70%以下である保険

・保険期間が3年以上 ・年換算保険料相当額が30万円 ・2019年7月8日以降に契約した保険であること |

従業員向け法人保険を活用する場合の注意点

従業員向けの法人保険に加入することで、福利厚生の充実や従業員が安心して働ける職場づくりに寄与することができます。しかし、原則として保障が手厚くなるほど、保険料が高くなります。費用に見合うだけのメリットがあるかどうか見極めていかなければなりません。

また、適切な経理処理、保険加入状況の管理・運用体制の整備も必要です。特に経理処理は定期的な法改正があるため、常に最新の情報を意識した正しい対応をしなければなりません。それらに対応する手間や人的リソースも含めて活用を検討しましょう。

まとめ :従業員向け法人保険のメリットを知って活用しよう

従業員向け法人保険は従業員の病気やケガ、退職時の資金準備として活用できます。しかし保険料が発生するほか、経理処理も複雑になりがちです。得られる保障とかかるコストを比較したうえで導入し、自社経営に生かしていきましょう。

【プロフィール】 横山 晴美(よこやま・はるみ) ライフプラン応援事務所代表 AFP FP2級技能士 2013 年に FP として独立。一貫して個人の「家計」と向き合う。お金の不安を抱える人が主体的にライフプランを設計できるよう、住宅や保険などお金の知識を広く伝える情報サイトを立ち上げる。またライフプランの一環として教育制度や働き方関連法など広く知見を持つ。 |

&res=1280x720&is_new_uid=true&_tcuid=202504041338439230&_tcsid=202504041338435028)